インデックス投資家に人気の、iシェアーズ・コア 米国高配当株 ETF「HDV」について分析、他ETF比較していきます。

※投資は自己責任でお願いいたします。

目次

HDVとは?

HDV (iシェアーズ・コア高配当株ETF)は、米国籍のETF(上場投資信託)。

- あらゆる時価総額水準の株式銘柄を含むモーニングスター配当フォーカス指数に連動した投資成果を目指す。

- 主に消費財、生活必需品、エネルギー、石油・ガス、電気通信セクターの企業に投資する。

- 代表サンプリング手法を用いて保有銘柄のウエートを算定。

モーニングスター配当フォーカス指数とは? モーニングスター配当フォーカス指数は、モーニングスター(Morningstar, Inc.)が算出・公表する、米国株式市場において、米国高配当株で構成される指数(配当込み)をいいます

HDVの概要

高配当株HDVと、S&P500連動を目指すETF VOOと比較してみました。

| 銘柄 (ティッカー) | HDV | VOO |

| 運用会社 | Black Rock | Vanguard |

| ベンチマーク | 高配当米国株 モーニングスター 配当フォーカス指数 | S&P500 |

| 構成銘柄数 | 約75銘柄 | 約505銘柄 |

| コアセクター | エネルギー ヘルスケア 通信 | IT企業 ヘルスケア |

| ETF純資産 | 約106億USドル | 約4,837億USドル |

| リバランス | 四半期 | 四半期 |

| 配当時期 | 四半期 3月/6月/9月/12月 | 四半期 3月/6月/9月/12月 |

| 配当金利回り (年率%) | 3.3% | 1.41% |

| 経費率 (年率%) | 0.08% | 0.03% |

| 設定日 | 2011/03/31 | 2010/09/09 |

高利回りが特徴です。

財務健全性を図る「モーニングスター配当フォーカス指数」をベンチマークにしているため、比較的運用が安定しています。

配当金が高いということは、銘柄選定基準や組み入れセクター構成も見ていく必要があります。過去パフォーマンス比較などもみていきます。

運営会社「Black Rock」「Vanguard」についてはこちらの記事をご参考ください。

HDVの価格

投資アプローチ

- あらゆる時価総 額水準の株式銘柄を含むモーニングスター配当フォーカス指数に連動した投資成果を目指す。

- 主に消費財、生活必需品、エネルギー、石油・ガス、電気通信セクターの企業に投資。

- 代表サンプリング手法を用いて保有銘柄のウエートを算定。

セクター構成比率

HDVの組み入れ銘柄のセクター構成です。(2024.7)

| セクター | 保有比率(%) |

|---|---|

| エネルギー | 27.23 |

| 生活必需品 | 21.12 |

| ヘルスケア | 15.53 |

| 公益事業 | 10.56 |

| 通信 | 9.55 |

| 金融 | 4.96 |

| 情報技術 | 3.60 |

| 資本財・サービス | 2.59 |

| 素材 | 2.44 |

| 一般消費財・サービス | 2.02 |

| キャッシュ、デリバティブ等 |

組み入れ上位10銘柄

HDVの組入銘柄は下記方針によって選定されます。

- 主に米国の大型株を保有

- S&P500種指数の全構成銘柄に投資

- 四半期ごとに時価総額加重平均を用いて保有銘柄ウエートを算定しリバランス。

上位10銘柄は下記となります。

投資信託組入れ上位銘柄

| 名称 | 値 | 割合(%) |

|---|---|---|

| XOM:USエクソンモービル | 1.08 十億 | 10.22 |

| JNJ:USジョンソン・エンド・ジョンソン | 762.77 百万 | 7.20 |

| CVX:USシェブロン | 754.28 百万 | 7.12 |

| VZ:USベライゾン・コミュニケーションズ | 707.04 百万 | 6.68 |

| ABBV:USアッヴィ | 674.14 百万 | 6.37 |

| PM:USフィリップ・モリス・インターナショナル | 504.58 百万 | 4.77 |

| KO:USコカ・コーラ | 469.70 百万 | 4.44 |

| MO:USアルトリア・グループ | 432.78 百万 | 4.09 |

| PEP:USペプシコ | 432.40 百万 | 4.08 |

| CMCSA:USコムキャスト | 307.80 百万 | 2.91 |

セクター

- ヘルスケア、エネルギー、 生活必需品セクター比率が高くなっています。

- 同じく米国株高配当ETFであるSPYDと比較して、不動産セクターの比率が低いのが特徴です。

財務健全性

財務の健全性が高く、持続的に平均以上の配当支払できる質の高い米国籍企業75銘柄で構成

モーニングスター配当フォーカス指数(Morningstar-Dividend-Yield-Focus-Index)採用- 配当として支払うことのできる資金余力(配当力)によってウェイト付け

- 四半期に一度リバランス実施

比較的安定した運用を目指していると思われます。

パフォーマンス

HDVの設定日が2011年と歴史が浅く、パフォーマンスをシミュレーションするのが難しかったのですが、コロナショックの動きがあっため過去のパフォーマンスを検証してみました。

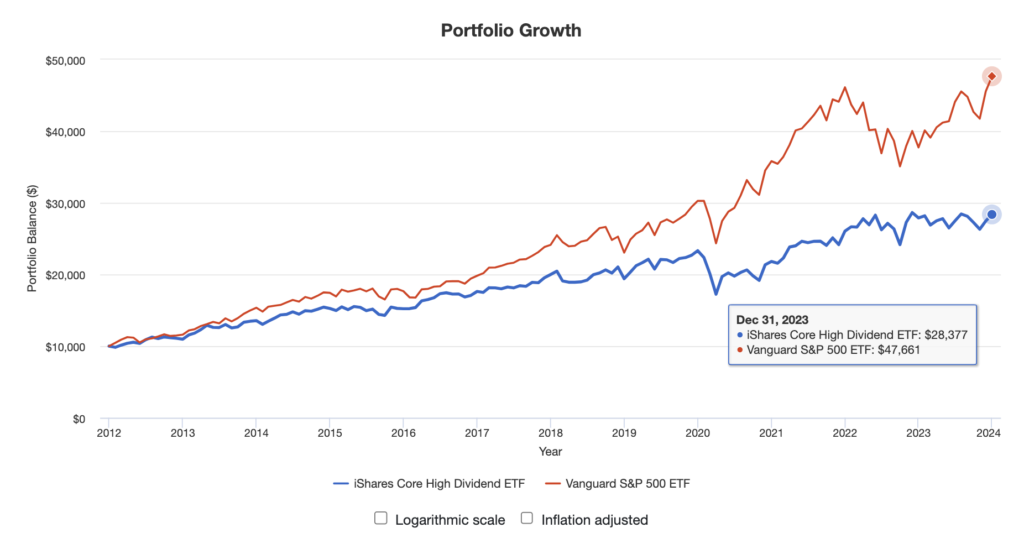

ポートフォリオグロース

米国高配当ETFであるHDVと、米国S&P500ETFであるVOOで比較してみました。

| HDV | VOO | |

|---|---|---|

| 最も上がった年 | +23.59% | +32.39% |

| 最も下がった年 | -26.06% | -23.91% |

両ETFとも米国株なのでトレンドは似ていますが

エネルギー、不動産、ヘルスケアセクター比率の高いHDVと、テクノロジーセクター比率の高いVOOでこの10年で好調だったテクノロジー関連銘柄を組み入れているかで差が出ているようです。

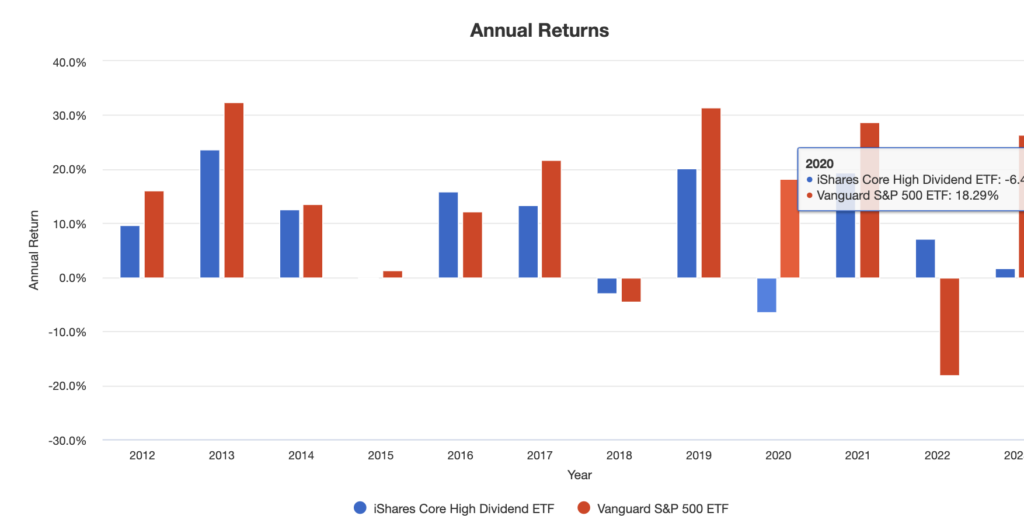

年リターン推移

HDVの株価チャートと配当利回り推移

株価と配当利回りの推移はこちらを参考ください。

まとめ

米国株高配当ETFであるHDVを分析してみました。

高配当重視ですが、モーニングスター配当フォーカス指数を使うなど、財務健全性もある程度重視しているため、比較的安定した運用を目指してるように見受けられました。

それでも暴落時にはマイナスリターンとなるためリスクマネジメントが重要になってきます。

特性を理解した上で、中長期視点でインデックス投資のポートフォリオのひとつとして組み入れたいETFでした。

※投資は自己責任でお願いいたします。

下記、米国株式の高配当銘柄をテーマにした代表的な3つのETFの比較とそれぞれの特徴です。

米国株取引に強い証券会社

海外株取引に強い証券会社が「サクソバンク証券」です。

米国株から欧州株、中国本土、香港株まで、業界最多水準の11,000銘柄以上の外国株式を魅力的な水準の取引手数料で提供。

「取引シグナル」「アナリスト予想」ツール提供など、ヨーロッパ発、先進の投資スタイルです。

- 取引手数料が業界最安値(約定代金の0.2%)

- 取扱銘柄数が多い(特に海外株は業界最多)

- 国内でスキャルピング取引を公認

米国株式などへの長期投資を通じた資産形成に最適な配当金再投資(DRIP)サービスを国内口座で唯一提供し、取引手数料無料。

サクソバンク証券の始め方

- サクソバンク証券の口座開設する

- 本人限定郵便物通知が届く

- 口座開設完了通知が届き次第完了

以上の流れで、海外株取引ができるようになります。

あわせて読みたい記事

日本で買える、海外ETFまとめ

日本で買えるETFの種類から、手数料、証券口座の解説まで紹介しています。

証券会社の「定期買付」機能を使いこなして、ETFの積立でインデックス投資をする方法を下記の記事で紹介しています。

ドル円チャートと歴史

海外投資する時には、外貨を使うので為替差益も考える必要があります、通過基軸ドル円についてです。

オールシーズンズ戦略のポートフォリオ検証

レイ・ダリオ氏の投資戦略をETFを使ってポートフォリオ検証してみました。

あわせて読みたい書籍

ポートフォリオの考え方を実例を多く説明されています。

そもそもインデックス投資ってなに?どうやるのかわかりやすく説明されています。